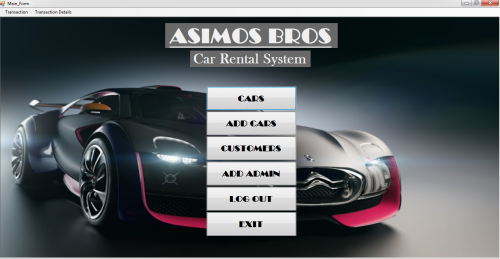

فروش سورس برنامه شرکت اجاره خودرو

ویژگی های برنامه:

- ثبت و ویرایش اطلاعات

- رزرو

- گزارش ها

-حذف ویرایش و اضافه کردن خوردرو

- حذف ویرایش و اضافه کردن عکس

- و...

Admin username: admin

Admin password: admin

سورس نرم افزار شرکت اجاره خودرو

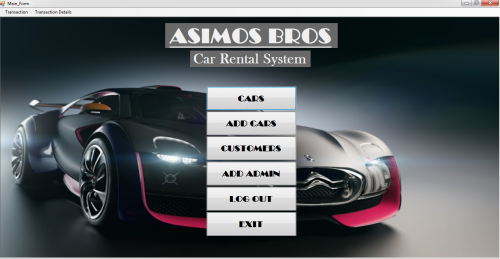

فروش سورس برنامه شرکت اجاره خودرو

ویژگی های برنامه:

- ثبت و ویرایش اطلاعات

- رزرو

- گزارش ها

-حذف ویرایش و اضافه کردن خوردرو

- حذف ویرایش و اضافه کردن عکس

- و...

Admin username: admin

Admin password: admin

فرم خام اجاره مسکن در قالب فایل ورد

لینک پرداخت و دانلود *پایین مطلب*

فرمت فایل:Word (قابل ویرایش و آماده پرینت)

تعداد صفحه

33

برخی از فهرست مطالب

الف ـ پایان عقد اجاره با انقضاء مدت:

پایان اجارهتجدیدشده:

ماده 494 قانون مدنی ایران مقرر میدارد:

اجاره یکی از عقود معین است که بواسطة آن، موجر منافع عین مستأجره را برای مدتزمانِ معین در مقابل اجارهبها، به مستأجر واگذار میکند. عقد اجاره دارای اوصاف ویژهای است که آن را از سایر عقود متمایز میکند، ازجملة این اوصاف، موقّت بدون آن است. این خصوصیت، عقد اجاره را از بسیاری از عقود از جمله: بیع، معاوضه، حواله، ضمان و … مشخص و جدا میکند؛ با این وجود، این خصوصیت از ویژگیهای انحصاری عقد اجاره نیست؛ زیرا، عقود مزارعه، مساقات، شرکت و … نیز در زمرة عقود موقت هستند. آنچه که عقد اجاره را از آنها متمایز میکند، این است که مستأجر، در عقد اجاره، برای مدت زمان معین مالک منافع میشود؛ در حالی که، در عقود مزارعه، مساقات، شرکت و سایر عقود موقّت، مالکیت منافع انتقال نمییابد.

با این وجود در مادة 468 قانون مدنی، قانونگذار ذکر مدت را از شرایط اساسی عقد اجاره ذکر نموده است؛ این ماده مقرر میدارد: «در اجارة اشیاء، مدت اجاره باید معین شود والا اجاره باطل است «.. بنابراین متعاقدین لزوماً باید مدت عقد اجاره را تعیین کنند. آنچه که در این جا اهمیت دارد، این است که مدت اجاره چه زمانی خاتمه مییابد و آثار انقضاء مدت آن چیست.

بطور اجمالی اشاره مینماییم که در عقد اجاره، ممکن است متعاقدین مدت را بطور مشخص ذکر نمایند و مسلّم است که با انقضاء این مدت، عقد اجاره پایان میپذیرد. اما گاهی متعاقدین مدت اجاره را ذکر نمیکنند و یا این که مقداری از منفعت را به شیوة دیگری، از جمله بیان مسافت تعیین میکنند؛ که در مورد اخیر، نظامهای حقوقی مختلف، برای پاسخگویی به آن راههای متفاوتی ارائه نمودهاند. به همین منظور، ما در این تحقیق، با بررسی موضوع در حقوق ایران به حقوق مصر و فرانسه نیز مراجعه نمودهایم تا ببینیم که در آن دو نظام حقوقی، قانونگذار با مسأله مورد نظر، چگونه برخورد کرده است.

بنابراین، مباحث را در دو قسمت بررسی نمودهایم: مبحث اول به انقضاء مدت اجاره و مبحث دوم به آثار انقضاء مدت اجاره اختصاص دارد. همچنین در میان این مباحث به موضوعاتی چون تمدید اجاره و تجدید اجاره نیز اشاره نمودهایم.

در عقد اجاره، مستأجر برای مدت زمان معینی، مالک منافع عینِ مستأجره میشود و با پایانیافتن عقد، مستأجر هیچگونه حقی بر عینِ مستأجره ندارد. بطورکلی میتوان گفت که با انقضاء مدت عقد، رابطة استیجاری میان موجر و مستأجر پایان میپذیرد. اما با وجود این، قانونگذاران نظامهای حقوقی مختلف، بنا به مصالح اقتصادی و اجتماعی، مقرراتی را وضع نمودهاند که در دید اول با اصول اولیة حقوق ناهمگون به نظر میرسد. البته در این نوشتار امکان بررسی قوانین خاص حقوق بیگانه به دلایل مختلف وجود ندارد. در این راستا بهتر است ببینیم که نظام حقوقی مصر در خصوص پایانپذیرفتن مدت عقد اجاره چه مقرراتی را وضع نموده است و سپس

نخستین رویکردحرفه ای مربوط به اجاره بلند مدت درسال 1949باانتشاربولتن پژوهشهای حسابداری ش 38میباشدبعد آن انجمن حسابداری آمریکادرسال 1962باانتشاربررسی های پژوهشی حسابداری شماره 5،هیات تدوین اصول حسابداری باانتشاربیانیه شماره 5درسال 1973،SECباصدوردستورالعمل 147( تبصره ای بربیانیه 31هیات تدوین اصول حسابداری)همگی درجهت بهبود گزارشگری اجاره بلندمدت کوشیدند.

سرانجام درسال 1976FASBبیانیه شماره 13خورد رادرمورد اجاره ها منتشرکرد ویکسال بعد SECاعلام کرد حسابداری اجاره ها باید برمبنای این بیانیه صورت پذیرد

درایران استاندارشماره 21مربوط به حسابداری اجاره ها میباشد که تاریخ الزام اجرای آن از1/1/1380میباشد

ساختاراجاره اهرمی یک نوع قرارداداجاره سه جانبه است که بین طرفین قراردادتحت شرایط خاص منعقدمیگردد:

مقدمه:

در چند دهه گذشته، گسترش تکنیکهای جدید حسابداری در تمامی رشتهها و کاربرد آن، نوآوری و دگرگونیهای بسیاری را در زمینههای اقتصادی و بازرگانی پدید آورده است.

جدیدترین رابطه دولت با حسابدرای از رابطه بین حسابداری و مالیات و به طور مشخص مالیات بر درآمد و حساباری نتیجه میشود. تکنیکهای حسابداری در هر کشوری با اصول و قوانین مالیاتی آن کشور ارتباط نزدیک دارد و بدون آگاهی از قوانین و مقررات مالیاتی نمیتوان بنیان حسابداری و مالی یک دستگاه را بنا نهاد. به عنوان مثال، دفاتر قانونی و نحوه تنظیم آنها، تهیه اظهارنامه مالیاتی و نحوه محاسبه و تعیین مالیات بر درآمد اشخاص حقیقی و حقوقی و موضوعات عدیده دیگر از جمله مطالبی که بدون آگاهی از آنها انجام وظایف حسابداری به طور موثر در یک دستگاه میسر نمیباشد. در کشور ما به علت نقش اساسی مالیات در فعالیتهای بازرگانی داخلی و خارجی و برای رسیدگی و تاثیر آن سود و زیان اشخاص و موسسات و نحوه محاسبات مالیات و چگونگی پرداخت آن به دولت، مقررات بخشنامهها و دستورالعملهای مالیاتی مشخصی برای مدیران ارشد سازمانها و مدیران ملی و حسابداران وجود دارد.

تعاریف مالیات

از بدو تاریخ پیدایش حکومتها در زندگانی بشر، همواره تعاریف و توصیههایی از مالیات توسط اشخاص و صاحبنظران به عمل آمده است که نمونههایی از آنها ذیلاً عنوان میشود:

• مالیات مبلغی است که دولت از اشخاص، شرکتها و موسسات بر اساس قانون برای تقویت عمومی حکومت و تامین مخارج دریافت میدارد.

• مالیات عبارت است از قسمتی از دارایی یا درآمد افراد که به منظور پرداخت هزینههای عمومی و حفظ منافع اقتصادی اجتماعی و سیاسی کشور به موجب قانون بوسیله دولت وصول میشود. از این تعریف چند مطلب استفاده میشود:

الف) مالیات ممکن است از دارایی افراد از هر نوع که باشد و یا درآمد آنها از هر منبعی که تحصیل شده باشد.

ب) منظور از دریافت مالیات، تامین هزینههای عمومی است و اختصاص به یک خدمت معین و یا منطقه معین از کشور ندارد.

ج) پرداخت مالیات برای تمام کسانی که موجب قانون مشمول مالیات میشوند، اجباری است و مشمولان نمیتوانند به عنوان عدم استفاده مستقیم از خدمات عمومی و یا عناوین دیگر از پرداخت مالیات یا عناوین دیگر از پرداخت مالیات مقرر خودداری نمایند.

د) منظور از برقراری مالیات ممکن است اصولاً ارتباطی با هیچ نوع خدمات یا تهیه کالایی برای مصرف و استفاده افراد کشور نداشته و صرفاً به منظور حفظ منافع اقتصادی، سیاسی و یا اجتماعی کشور میباشد.

• مالیات سهمی است که به موجب تعاون ملی و بر وفق مقررات هر یک از سکنه کشور موظف هستند از ثروت و درآمد خود به منظور تامین هزینههای عمومی و حفظ منافع اقتصادی، سیاسی و یا اجتماعی کشور به قدر قدرت و توانایی خود به دولت پرداخت نمایند.

نظر منتسکیو ـ نویسنده و فیلسوف فرانسوی ـ درباره مالیات:

عواید دولت را حاصل مالیات دانسته و میگوید: عواید دولت عبارت است از سهمی که هر کس از دارایی خود میپردازد تا بقیه دارایی او تحت حراست هیات حاکمه در امان باشد و بتوانند از آن به طرز مطلوبی برخوردار شوند.

بر حسب تعریف متعارف از دیدگاه دولت، مالیات عبارت است از توزیع هزینههای مصوب و قانونی مندرج در بودجه عمومی دولت بین مردم و بنگاههای اقتصادی بر حسب توانایی پرداخت آنها. این تعریف دارای سه ویژگی است:

1) اول اینکه هزینههای مصوب و در نتیجه مشروع دولت را علت برقراری مالیات تعیین مینماید. پرداخت مالیات جنبه الزامی و اجباری دارد، ولی سنگینی مالیات، بر حسب وضع مودی و توانایی وی که آن را تحمل میکند، تعیین میگردد.

2) دوم اینکه موضوع «عدالت اجتماعی» را مطرح میکنند، رعایت عدالت مالیاتی با مفهوم برابری و تساوی در پرداخت مالیات مغایرت دارد، زیرا که توزیع مخارج دولت بین مردم را به طور یکسان تجویز نمیکند، بلکه پرداخت مالیات را بر حسب توانایی مودیان مالیاتی و در چارچوب قانون قرار میدهد.

3) سوم اینکه نظام مالیاتی را تابع مقررات و قوانین بودجه قرار میدهد. بدین معنی که اخذ مالیاتها تنها مبتنی بر کسب مجوزهای قبلی و وضع قوانین توسط نمایندگان مردم در مجلس مشروعیت مییابد و حسب واحد زمان که معمولاً یکسان است، از مودیان اخذ میگردد.

انواع مالیات

مالیات در هر کشوری به دو بخش مستقیم و غیرمستقیم تقسیم میشود:

مالیاتهای مستقیم: مالیاتهایی هستند که مستقیماً بر منبع درآمد وضع میشود. این نوع از مالیاتها مستقیماً و متناسب با درآمد اشخاص حقیقی و حقوقی وصول میشود که شامل مالیات دارایی (مالیات بر نقل و انتقال و مالیات بر ارث) و مالیات بر درآمد (مالیات بر درآمد املاک).

مالیاتهای غیرمستقیم: مالیاتهایی هستند که به طور مقطوع بر کالاها و خدمات که مورد مصرف عمومی است برقرار و این نوع مالیات بر درآمد پرداخت کننده ندارد که شامل: مالیات بر واردات (حقوق گمرکی، سود بازرگانی، اتومبیلهای وارداتی و ...) مالیات بر مصرف و فروش (مالیات بر فرآوردهای نفتی، مالیات بر نوشابههای غیرالکلی، مالیات بر فروش سیگار و ...).

اشخاصی که مشمول مالیات میباشند:

به استناد ماده یک قانون مالیاتهای مستقیم، اشخاص زیر مشمول مالیات میباشند:

• کلیه مالکین اعم از اشخاص حقیقی یا حقوقی نسبت به اموال املاک خود واقع در ایران طبق مقررات مربوطه؛

• هر شخص حقیقی ایرانی مقیم ایران نسبت به کلیه درآمدهایی که در ایران یا خارج از ایران تحصیل مینمایند؛

• هر شخص حقوقی یارانی نسبت به کلیه درآمدهایی که در ایران تحصیل مینماید؛

• هر شخص غیرایرانی نسبت به درآمدهایی که در ایران تحصیل مینمایند.

اشخاصی که مشمول مالیات نمیباشند:

به استناد ماده 2 قانون مالیاتهای مستقیم، اشخاص زیر مشمول پرداخت نمیباشند:

• وزارتخانهها و موسسات دولتی؛

• دستگاههایی که از بودجه عمومی کشور استفاده مینماید؛

• شهرداریها.

مالیات بر درآمد اجاره املاک

مالیات بر درآمد اجاره املاک (مستغلات) جزء مالیاتهای تکلیفی محسوب میشود. مالیاتهای تکلیفی، به فعالیتهایی گفته میشود که پرداخت کنندگان وجوه، طبق قانون مالیاتهای مستقیم مکلف به کسر پرداخت آن مالیاتها در موارد قانونی تعیین شده میباشند.

درآمد مشمول مالیات

درآمد مشمول مالیات که به اجاره واگذار میگردد، عبارت است از کل مالالاجاره اعم از نقدی و غیرنقدی.

اگر شخصی ملک خود را به اجازه واگذار نماید، موظف به پرداخت مالیات میباشد؛ یعنی کل مالالاجاره پس از کسر 25% معافیت که در واقع بابت هزینهها و استهلاکات و تعهدات مالک نسبت به ملک مورد اجاره میباشد، مشمول مالیات میگردد. باید توجه داشت که درآمد مشمول مالیات در مورد اجاره املاک مورد وقف به این صورت محاسبه نخواهد شد، اما املاکی که در در رهن تصرف قرار دارد، مشمول این قوانین خواهند بود.

اگر موجر مالک نباشد، از مابهالتفاوت اجاره دریافتی و پرداختی بابت ملک مورد اجاره مشمول مالیات میباشد، اما این مطلب در مورد خانههای سازمانی متعلق به اشخاص حقوقی که مالیات آنها طبق دفاتر قانونی تشخیص داده شد، نخواهد بود (تبصره 3 ماده 53).

شامل 18 صفحه word